Ngành Dầu khí 2023: Chờ đợi cú hích từ khởi công các dự án thượng nguồn

30.01.2023

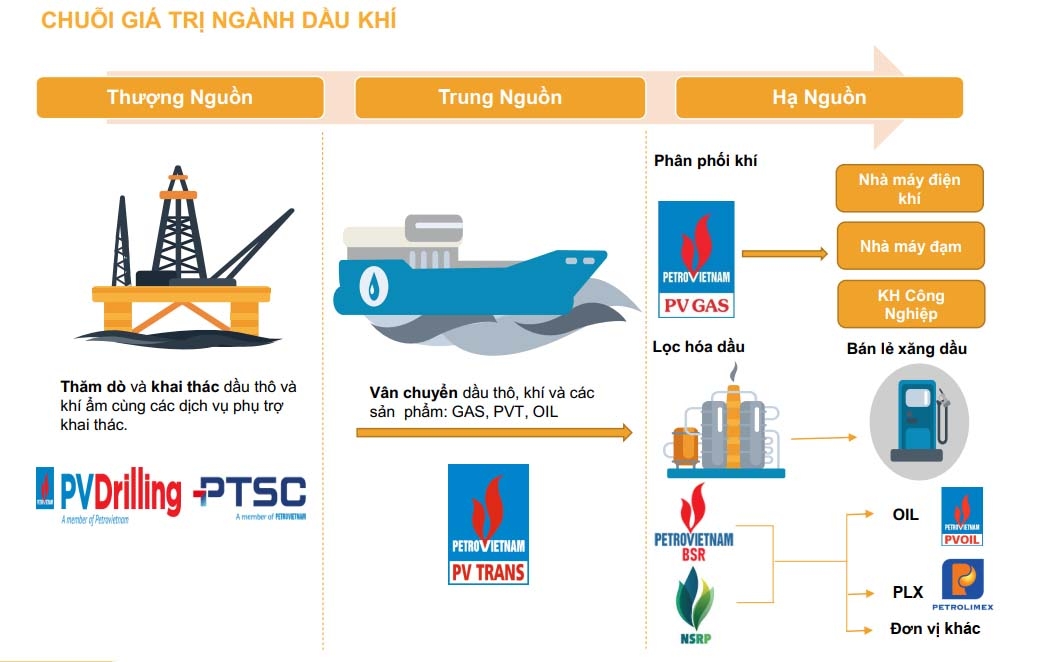

Theo Báo cáo Chiến lược 2023 mới thực hiện của Công ty Cổ phần Chứng khoán Dầu khí (PSI), IEA ước tính đầu tư vào lĩnh vực thượng nguồn toàn cầu năm 2022 tăng trưởng 10% so với năm 2021, ghi nhận tăng trưởng năm thứ 3 liên tiếp. IEA cũng dự báo rằng trung bình khoảng 70 tỷ USD đầu tư thượng nguồn sẽ được chi mỗi năm cho đến năm 2030. Dòng tiền trở lại với phân khúc thượng nguồn sẽ tạo ra công việc cho các doanh nghiệp dịch vụ khoan cũng như dịch vụ công nghiệp dầu khí.

Tái định hướng dòng chảy thương mại dầu mỏ - Kỳ vọng tăng trưởng từ sự mở của Trung Quốc

Thông tin từ Báo cáo chiến lược năm 2023 của PSI cho biết, EU cấm nhập khẩu dầu Nga hoàn toàn bắt đầu từ tháng 12/2022 và khiến 2 triệu tấn dầu Ural mỗi tháng của Nga cần tìm nơi tiêu thụ mới. Trung Quốc là hi vọng chính của Nga để tránh trường hợp phải cắt giảm sản lượng khi người mua nhỏ hơn không thể hấp thụ hết lượng dư cung nói trên.

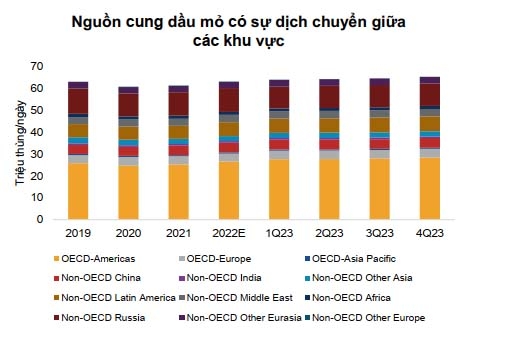

Tuy nhiên, nguồn cung trong dài hạn dự báo suy giảm. Số lượng dự án thượng nguồn giảm khiến cho nguồn cung về dài hạn không ổn định và cân bằng cung – cầu dầu mỏ trên thị trường có thể quay về mức âm khi nền kinh tế thế giới hồi phục trong năm 2024 và 2025. Tăng trưởng sản xuất chất lỏng nhóm quốc gia ngoài OPEC vào năm 2023 được dự kiến sẽ tăng 1,5 triệu thùng/ngày lên mức trung bình 67,1 triệu thùng/ngày. Các động lực chính thúc đẩy tăng trưởng nguồn cung chất lỏng dự kiến là Mỹ, Na Uy, Brazil, Canada, Kazakhstan và Guyana, trong khi sản lượng dầu được dự báo sẽ giảm, chủ yếu ở Nga và Mexico.

Những biến động của nền kinh tế, IEA đã hạ dự báo tăng trưởng nhu cầu dầu thế giới năm 2023 xuống 470 nghìn thùng/ngày so với dự báo trước đó, tương đương mức tăng chỉ còn 1,7 triệu thùng/ngày so với năm 2022. Sự điều chỉnh dự báo của IEA được căn cứ trên việc hạ thấp kỳ vọng tăng trưởng GDP toàn cầu từ các tổ chức lớn, cùng với sự suy thoái hiện dự kiến ở một số nước châu Âu và rủi ro tiềm tàng với các nền kinh tế mới nổi và đang phát triển. Trong năm 2023, dự báo về tăng trưởng nhu cầu đã giảm nhiều so với trước thời điểm cuộc chiến Nga – Ukraine, giảm xuống 1,9 triệu thùng/ngày từ ngưỡng 3,2 triệu thùng/ngày. Động lực chính cho nhu cầu tiêu thụ sẽ tới từ sự mở cửa trở lại của thị trường Trung Quốc.

Cán cân cung – cầu tiến tới cân bằng trong năm 2023

Nguồn cung dầu và các sản phẩm tạm thời dư nhẹ do tốc độ tăng của nhu cầu chậm lại. Ước tính của EIA cho thấy nguồn cung dầu thô hiện dư thừa khoảng 1,86 triệu thùng/ngày (tháng 8/2022) và vẫn sẽ tiếp tục dư thừa cho tới hết quý IV/2022 nhưng sẽ dần đạt tới điểm cân bằng về cuối năm 2023.

PSI cho rằng, vùng giá 80 USD (giá dầu Brent) là điểm cân bằng cung cầu ổn định. Nguồn cung dầu thô thế giới đã quay về gần mức trước dịch trong khi nhu cầu được dự báo sẽ giảm trong bối cảnh triển vọng kinh tế thế giới trong năm 2022 và 2023 không mấy tươi sáng do lạm phát, dịch bệnh và căng thẳng địa chính trị leo thang.

Giá khí đốt tại các khu vực được dự báo giảm từ 23 – 27% trong những tháng tới so với trung bình năm 2022. Dự báo được đưa ra do: Mức độ lấp đầy của kho dự trí khí tại châu Âu đã ở mức cao 83,2% (Mức lưu trữ khí đốt hiện tại này ở châu Âu cao hơn 30% so với cùng kỳ năm ngoái và cao hơn khoảng 10% so với mức trung bình của 5 năm trước). Các quốc gia châu Âu cắt giảm 15% nhu cầu tiêu thụ khí tự nhiên do những tác động từ suy thoái kinh tế được dự báo ở một số nền kinh tế lớn châu Âu.

Đầu tư thượng nguồn dầu khí phục hồi trên toàn cầu

Các khoản đầu tư vào thượng nguồn hồi phục dần trở lại. IEA ước tính đầu tư vào lĩnh vực thượng nguồn toàn cầu năm 2022 tăng trưởng 10% so với năm 2021, ghi nhận tăng trưởng năm thứ 3 liên tiếp. IEA dự báo rằng trung bình khoảng 70 tỷ USD đầu tư thượng nguồn sẽ được chi mỗi năm cho đến năm 2030 để đảm bảo cân bằng cung và cầu trên thị trường dầu thô, cao hơn 50% so với khoản đầu tư trong những năm gần đây. Dòng tiền trở lại với phân khúc thượng nguồn sẽ tạo ra công việc cho các doanh nghiệp dịch vụ khoan cũng như dịch vụ công nghiệp dầu khí.

Thị trường dịch vụ khoan tại Đông Nam Á tiếp đà phục hồi. Theo thống kê của HIS Markit, giá cho thuê trung bình của giàn tự nâng đã tăng đáng kể trong năm 2022 và ghi nhận hơn 100.000 USD/ngày trong tháng 10 với hiệu suất sử dụng đạt gần 90%. Nhu cầu với giàn tự nâng được dự báo sẽ tăng nhẹ lên 35 giàn trong năm 2023.

Kỳ vọng từ khởi động của các dự án dầu khí ở nước ta. Các dự án được Thủ tướng Chính phủ phê duyệt trong thời gian vừa qua như: Dự án mở rộng mỏ dầu Bạch Hổ (Lô 09-1 điều chỉnh năm 2022), dự án khai thác mỏ Kình Ngư Trắng (Lô 09-2/09). Các dự án được triển khai sẽ bổ sung phần nào vào sản lượng đang dần cạn kiệt và tạo ra nhu cầu dịch vụ với các doanh nghiệp thượng nguồn. Bên cạnh đó, dự án Lô B – Ô Môn cũng được kỳ vọng sẽ có Quyết định đầu tư (FID) trong năm 2023.

Bên cạnh đó, khủng hoảng Ukraine – Nga tạo điều kiện tăng trưởng ngành vận tải Dầu khí. Sự tái định hình dòng chảy thương mại dầu khí và các biện pháp trừng phạt của EU với Nga đang thúc đẩy nhu cầu tàu chở dầu thô và nhiên liệu. Kể từ cuối quý 3/2022, sản lượng vận tải của các tàu dầu thô, sản phẩm đã tăng đều đặn lên hơn 240 triệu tấn/ngày và có thể tiếp tục ghi nhận những mức tăng mới khi Nga tìm kiếm người mua thay thế cho dầu của mình. Sản lượng vận tải trong quý 4/2022 đã tăng chậm hơn nhưng mức vẫn cao hơn nhiều so với tháng 11 và tháng 12/2021 (khoảng 220 – 225 triệu tấn). Cùng đà tăng của nhu cầu tàu, giá cước chở dầu thô và sản phẩm cũng ghi nhận đà tăng nhanh trong quý 4/2022.

Ngoài ra, biên lợi nhuận hoạt động lọc dầu dự báo vẫn duy trì mức cao do: Trung Quốc mở cửa thúc đẩy nhu cầu tiêu thụ; Thị trường dầu thô và xăng dầu thành phẩm thắt chặt do cuộc khủng hoảng Nga – Ukraine kéo dài, đặc biệt là châu Âu; Hạn chế gia tăng công suất lọc dầu trong xu hướng giảm phát thải carbon dài hạn. Tuy nhiên, lợi nhuận của các doanh nghiệp lọc hóa dầu có thể sẽ suy giảm so với mức cao kỷ lục trong năm 2022.

Với các mã chứng khoán cụ thể, PVS của Tổng công ty CP Dịch vụ Kỹ thuật Dầu khí Việt Nam (PTSC) được kỳ vọng khả quan cả trong ngắn và dài hạn. Trong ngắn hạn, sự ổn định của hoạt động FPSO/FSO được cho sẽ tiếp tục đóng góp vào hoạt động kinh doanh của PVS. PSI dự phóng lợi nhuận từ hoạt động FPSO/FSO sẽ tiếp tục đóng góp trên 50% lợi nhuận trước thuế của PVS; Lượng tiền lớn tại cuối quý 3/2022 đạt 8.600 tỷ đồng sẽ giúp PVS hưởng lợi từ bối cảnh lãi suất giữ ở mặt bằng cao. Trong dài hạn, PSI nhận định PVS sẽ có nguồn công việc mới từ các gói thầu dự án Dầu khí được khởi động như: Dự án Lô B và từ xu thế phát triển điện gió ngoài khơi.

Cùng với PVS, thì GAS của Tổng Công ty Khí Việt Nam (PV GAS) được cho là lựa chọn phù hợp trong bối cảnh bất ổn. GAS thống lĩnh thị trường bán buôn LPG Việt Nam với thị phần hơn 70%. Tiền và các khoản đầu tư ngắn hạn xấp xỉ 27 nghìn tỷ tại cuối quý 3/2022 là yếu tố tích cực với GAS trong bối cảnh lãi suất giữ ở ngưỡng cao; Biên lợi nhuận duy trì quanh mức 17 – 18%; kỳ vọng cổ tức tiền mặt 35 – 40% cho năm 2023 nhờ lợi nhuận kỷ lục trong năm 2022.

https://petrovietnam.petrotimes.vn/